今年の年末調整は「103万円の壁」ではありません

「103万円の壁」問題の議論が行われた令和7年度税制改正において、財務省から改正の要点を簡潔にまとめたパンフレットが公表されています。今回はその資料をもとに、家計や働き方にも影響を及ぼす個人所得税について、特に注目される3つのポイントをご紹介します。

1.基礎控除の引上げ

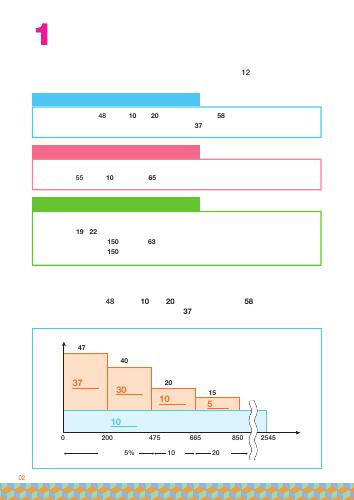

基礎控除とは、所得税を計算する際に総所得金額から差し引くことができるものです。今回の改正では、物価動向を踏まえ、合計所得金額 2,350 万以下の場合の基礎控除の上限が48万円から58万円へと10万円引き上げられました。更に令和7年、令和8年は所得に応じた基礎控除の上乗せ措置が設けられています。

2.給与所得控除の最低保障額の引上げ

給与所得者には「給与所得控除」が適用されます。“働くうえで必要な経費”を控除するものです。今回の改正では、就業調整に対応するため、最低保障額が55万円から65万円に10万円引き上げられます。

★上記①②により「非課税ライン」が20万円拡大することとなります。

基礎控除 48万円 ⇒ 58万円

給与所得控除 55万円 ⇒ 65万円

合計控除額 103万円 ⇒ 123万円

3.大学生年代の子の親への特別控除の創設

これまで、19~22歳の子どもがアルバイトなどで給与収入103万円を超えると、親の「特定扶養控除」の対象から外れる取扱いとなっていました。今回の改正により、子の給与収入が150万円以下であれば、親は従来通り63万円の控除を受けることができ、150万円を超えた場合も、控除額は段階的に逓減される形で特別控除が創設されました。これにより、学生本人の就業制限が緩和され、親の控除も柔軟に維持されるようになります。

これらの改正措置は、令和7年12月の年末調整から適用されます。11月までの給与事務に変更は生じませんが、基礎控除については時限的な上乗せ措置もあるため、今年の年末調整では例年以上に事務担当者の理解と早めの準備が求められます。